https://sputniknews.vn/20230620/dong-thai-cua-ngan-hang-nha-nuoc-chua-phai-at-chu-bai-nha-bang-dua-ha-lai-suat-23693520.html

Động thái của Ngân hàng Nhà nước chưa phải ‘át chủ bài’, nhà băng đua hạ lãi suất

Động thái của Ngân hàng Nhà nước chưa phải ‘át chủ bài’, nhà băng đua hạ lãi suất

Sputnik Việt Nam

Như Sputnik đưa tin, ngày 16/6, Ngân hàng Nhà nước (NHNN) thông báo giảm lãi suất điều hành lần thứ tư kể từ đầu năm đến nay, có hiệu lực từ 19/6. 20.06.2023, Sputnik Việt Nam

2023-06-20T18:55+0700

2023-06-20T18:55+0700

2023-06-20T18:55+0700

việt nam

ngân hàng nhà nước vn

kinh tế

https://cdn1.img.sputniknews.vn/img/07e5/07/17/10850007_0:113:3240:1936_1920x0_80_0_0_f5da6875973fa731480e9e7a0bdfed33.jpg

Theo các chuyên gia, hạ lãi suất là động thái rất tích cực nhưng các ngân hàng cần giảm lãi suất cho vay, đẩy nhanh tiến độ giải ngân, giúp doanh nghiệp tiếp cận vốn, tháo gỡ khó khăn thực tế - đó mới là điều quan trọng.NHNN hạ lãi suất để hỗ trợ nền kinh tếĐây là lần thứ tư từ đầu năm 2023 đến nay NHNN giảm lãi suất điều hành. Trong 3 lần trước, các mức lãi suất với mức giảm 0,5-1,5%/năm trong tháng 3, tháng 4 và 5/2023.Theo đó, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước đối với tổ chức tín dụng giảm từ mức 5,5%/năm xuống 5%/năm.Lãi suất tái cấp vốn giảm từ mức 5%/năm xuống 4,5%/năm; lãi suất tái chiết khấu giảm từ mức 3,5%/năm xuống 3%/năm.Lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giữ nguyên ở mức 0,5%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ mức 5%/năm xuống 4,75%/năm.Riêng lãi suất tối đa đối với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô giảm từ mức 5,5%/năm xuống 5,25%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.Lãi suất cho vay ngắn hạn tối đa bằng VND của tổ chức tín dụng đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế giảm từ mức 4,5%/năm xuống 4,0%/năm.Riêng lãi suất cho vay ngắn hạn tối đa bằng VND của Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô đối với các nhu cầu vốn này giảm từ mức 5,5%/năm xuống 5%/năm.Các ngân hàng ồ ạt hạ lãi suấtNgay sau thông báo của Ngân hàng Nhà nước, các ngân hàng đồng loạt kéo giảm lãi suất huy động.Đáng chú ý, nhóm các ngân hàng quốc doanh (Big 4) điều chỉnh mạnh tay nhất lãi suất tiết kiệm dưới 6 tháng với khách hàng cá nhân.Trong đó, BIDV giảm 0,4% kỳ hạn dưới 6 tháng. Ở kỳ hạn 1-2 tháng, biểu lãi suất còn 4,1%/năm; 3- 5 tháng còn 4,6%/năm, BIDV giữ nguyên mức lãi suất kỳ hạn 12 tháng 6,8%/năm.Vietcombank cũng giảm 0,4% kỳ hạn dưới 6 tháng. Cụ thể, tại kỳ hạn 1-2 tháng 4,1%/năm; 3 tháng 4,6%/năm; 12 tháng giữ nguyên 6,8%/năm.Viettinbank giảm kỳ hạn 1-2 tháng 4,1%/năm; 3-5 tháng 4,6%/năm; và giữ nguyên 12 tháng 6,8%/năm.Agribank duy trì biểu lãi suất kỳ hạn 1-2 tháng còn 3,4%/năm; 3-5 tháng 4,1%/năm, dẫn đầu mức lãi suất thấp nhất thị trường và trong nhóm Big 4. Ngân hàng giảm tiếp lãi suất các kỳ hạn dài lần đầu tiên trong tháng. Kỳ hạn 6 - 9 tháng giảm từ 6% về mức 5,7%/năm; kỳ hạn 12 tháng trở lên giảm từ 6,8%/năm về mức 6,3%/năm.Sang tới nhóm tư nhân, các nhà băng đều có động thái điều chỉnh biểu lãi suất dưới 6 tháng còn 4,75%/năm theo quy định của Ngân hàng Nhà nước. Nhiều ngân hàng còn điều chỉnh giảm các kỳ hạn trên 6 tháng.Ngân hàng OCB giảm lãi suất lần thứ 2 với mức giảm mạnh 0,5%. Tại kỳ hạn 6-9 tháng còn 7,4%/năm. Kỳ hạn 12-15 tháng còn 7,6%/năm. Các kỳ hạn từ 18 tháng trở lên được giảm 0,2% còn 7,4%/năm.Tại VietA Bank, nhà băng này cũng giảm lần lãi suất lần thứ hai với mức giảm 0,2% các kỳ hạn 6 tháng trở lên. Lãi suất kỳ hạn 6-11 tháng còn 7,4%/năm, kỳ hạn 12-18 tháng 7,6%/năm. Riêng lãi suất kỳ hạn dưới 6 tháng được ngân hàng giảm về mức 4,6%/năm.BacA Bank giảm 0,1% tiền gửi các kỳ hạn 6 tháng đến 15 tháng. Lãi suất huy động kỳ hạn 6-8 tháng tại ngân hàng này là 7,6%/năm. Kỳ hạn 9-11 tháng là 7,7%/năm; kỳ hạn 12 tháng là 7,8%/năm; kỳ hạn 13-15 tháng 7,85%/năm. Riêng tiền gửi các kỳ hạn 18 tháng trở lên điều chỉnh giảm 0,2 điểm phần trăm còn 7,9%/năm.Trong khi đó, NamA Bank giảm từ 0,1-0,3% lãi suất các kỳ hạn từ 6 tháng trở lên. Kỳ hạn 6-9 tháng còn 7,6%/năm. Lãi suất huy động kỳ hạn 12-14 tháng giảm nhẹ 0,1%/năm còn 7,7%/năm. Mức giảm tương tự cũng đã đưa lãi suất tiền gửi các kỳ hạn 15 tháng trở lên về mức 7,5%/năm.BaoViet Bank cũng giảm lãi suất lần thứ 2 trong tháng. Mức giảm cụ thể lên đến 0,5%. Cụ thể, lãi suất kỳ hạn 6 tháng còn 7%/năm; kỳ hạn 7-11 tháng còn 7,1%/năm.PVCombank giảm mạnh 0,5 điểm phần trăm các kỳ hạn 6 tháng trở lên. Hiện biểu lãi suất huy động online của ngân hàng này chỉ còn 7%/năm cho tiền gửi kỳ hạn 6 tháng; 7,3%/năm cho kỳ hạn 7-8 tháng; 7,4%/năm cho kỳ hạn 9-10 tháng; 7,5%/năm kỳ hạn 11 tháng; 7,7%/năm kỳ hạn 12 tháng; và 7,8%/năm các kỳ hạn trên 12 tháng.HDBank có lần thứ ba công bố giảm tiếp lãi suất huy động, với mức giảm 0,2 điểm phần trăm đối với tiền gửi một số kỳ hạn từ 6 tháng trở lên. Biểu lãi suất huy động online của HDBank cho thấy, lãi suất kỳ hạn 6 tháng còn 7,5%/năm; các kỳ hạn 7 - 11 tháng chỉ còn 6,9%/năm; kỳ hạn 12 - 13 tháng còn 7,5%/năm. Trong khi, kỳ hạn 18 tháng giữ nguyên 7,1%/năm.TS. Vũ Tiến Lộc: Phải đẩy nhanh giải ngânTuy nhiên, theo các chuyên gia, ‘át chủ bài’ ở đây không phải là việc giảm lãi suất điều hành, bởi đây chưa phải là điều kiện đủ trong thời điểm hiện tại.Trao đổi với báo chí bên hành lang Quốc hội, đại biểu Vũ Tiến Lộc (đoàn Hà Nội) đánh giá cao việc Ngân hàng Nhà nước (NHNN) chỉ đạo các tổ chức tín dụng triệt để tiết giảm chi phí để giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp, người dân và nền kinh tế phục hồi sản xuất kinh doanh.Theo VTC News dẫn lời ông Vũ Tiến Lộc cho biết việc NHNN tiếp tục giảm các mức lãi suất điều hành là “giải pháp linh hoạt, phù hợp” với điều kiện thị trường hiện nay để thực hiện mục tiêu giảm lãi suất cho vay nhằm hỗ trợ quá trình phục hồi tăng trưởng kinh tế theo chủ trương của Quốc hội và chỉ đạo của Chính phủ, Thủ tướng.Qua đó NHNN tiếp tục định hướng giảm mặt bằng lãi suất cho vay thị trường, góp phần tháo gỡ khó khăn cho doanh nghiệp, người dân và nền kinh tế.Ông Lộc nhấn mạnh, việc tiếp tục giảm lãi suất điều hành của NHNN khẳng định và xác lập xu hướng giảm lãi suất cho thị trường trong thời gian tới, qua đó định hướng tổ chức tín dụng mạnh dạn và quyết liệt hơn trong việc giảm lãi suất cho vay, đồng hành cùng doanh nghiệp và người dân, góp phần thúc đẩy tăng trưởng và phục hồi kinh tế.Tuy nhiên, theo ĐBQH Vũ Tiến Lộc, trong lĩnh vực tín dụng hiện nay, ngoài việc giảm lãi suất thì tốc độ về thời gian giải ngân của các ngân hàng, giúp doanh nghiệp tiếp cận vốn cũng là yếu tố rất quan trọng, chứng tỏ chính sách được thực thi hiệu quả, hỗ trợ tích cực người dân và doanh nghiệp.Áp lực sẽ tăng dần đối với tiền ĐồngChuyên gia kinh tế, TS Nguyễn Minh Phong cho rằng, doanh nghiệp muốn tiếp cận vốn vay nhanh hay chậm phụ thuộc vào khả năng, tình hình tài chính của mỗi doanh nghiệp trong việc đảm bảo các yêu cầu cần thiết của mỗi ngân hàng.Doanh nghiệp mong muốn tiếp cận được vốn vay một cách nhanh nhất, đó là mong mỏi rất chính đáng, nhưng phía ngân hàng cũng không thể có sự đột phá được mà phải nằm trong quy định về an toàn tín dụng.Theo ông Phong, vấn đề quan trọng nhất với ngân hàng là phải hạ lãi suất, còn vấn đề quan trong nhất với doanh nghiệp là phải tìm mọi cách để đáp ứng yêu cầu của ngân hàng.SSI Research cho rằng, việc giảm lãi suất điều hành không phải là điều kiện đủ để giảm mặt bằng lãi suất.Đánh giá đây là động thái khá chủ động của NHNN trong bối cảnh kinh tế gặp nhiều khó khăn, cũng như là tín hiệu cho việc lãi suất thị trường cần phải điều chỉnh thêm từ mức hiện tại để có thể về vùng hợp lý, nhưng SSI cho rằng, việc giảm lãi suất điều hành không phải là phải là điều kiện đủ trong thời điểm hiện tại.Nhóm phân tích cũng lưu ý, áp lực về tỷ giá cần phải được cân nhắc đến khi lộ trình thực hiện lãi suất của Fed vẫn chưa rõ ràng hay áp lực về lạm phát khi lạm phát cơ bản vẫn đang ở mức cao.

https://sputniknews.vn/20230617/thong-doc-da-ra-tay-nuoc-co-bat-ngo-cua-ngan-hang-nha-nuoc-23646812.html

https://sputniknews.vn/20230530/ngan-hang-nha-nuoc-viet-nam-khong-duoc-phep-thu-sai-23305445.html

https://sputniknews.vn/20230525/viet-nam-nguoc-the-gioi-ngan-hang-nha-nuoc-tinh-toan-gi-khi-ha-lai-suat-23233932.html

https://sputniknews.vn/20230519/scb-khong-sup-do-nho-su-linh-hoat-cua-ngan-hang-nha-nuoc-va-chinh-phu-viet-nam-23116120.html

https://sputniknews.vn/20230510/tien-viet-dat-len-ngan-hang-nha-nuoc-da-di-truoc-mot-buoc-22933214.html

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rosiya Segodnya“

2023

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rosiya Segodnya“

tin thời sự

vn_VN

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rosiya Segodnya“

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rosiya Segodnya“

việt nam, ngân hàng nhà nước vn, kinh tế

việt nam, ngân hàng nhà nước vn, kinh tế

Theo các chuyên gia, hạ lãi suất là động thái rất tích cực nhưng các ngân hàng cần giảm lãi suất cho vay, đẩy nhanh tiến độ giải ngân, giúp doanh nghiệp tiếp cận vốn, tháo gỡ khó khăn thực tế - đó mới là điều quan trọng.

NHNN hạ lãi suất để hỗ trợ nền kinh tế

Đây là lần thứ tư từ đầu năm 2023 đến nay NHNN giảm lãi suất điều hành. Trong 3 lần trước, các mức lãi suất với mức giảm 0,5-1,5%/năm trong tháng 3, tháng 4 và 5/2023.

Theo đó, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của

Ngân hàng Nhà nước đối với tổ chức tín dụng giảm từ mức 5,5%/năm xuống 5%/năm.

Lãi suất tái cấp vốn giảm từ mức 5%/năm xuống 4,5%/năm; lãi suất tái chiết khấu giảm từ mức 3,5%/năm xuống 3%/năm.

Lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giữ nguyên ở mức 0,5%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ mức 5%/năm xuống 4,75%/năm.

Riêng lãi suất tối đa đối với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô giảm từ mức 5,5%/năm xuống 5,25%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.

Lãi suất cho vay ngắn hạn tối đa bằng VND của tổ chức tín dụng đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế giảm từ mức 4,5%/năm xuống 4,0%/năm.

Riêng lãi suất cho vay ngắn hạn tối đa bằng VND của Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô đối với các nhu cầu vốn này giảm từ mức 5,5%/năm xuống 5%/năm.

Các ngân hàng ồ ạt hạ lãi suất

Ngay sau thông báo của Ngân hàng Nhà nước, các ngân hàng đồng loạt kéo giảm lãi suất huy động.

Đáng chú ý, nhóm các ngân hàng quốc doanh (Big 4) điều chỉnh mạnh tay nhất lãi suất tiết kiệm dưới 6 tháng với khách hàng cá nhân.

Trong đó, BIDV giảm 0,4% kỳ hạn dưới 6 tháng. Ở kỳ hạn 1-2 tháng, biểu lãi suất còn 4,1%/năm; 3- 5 tháng còn 4,6%/năm, BIDV giữ nguyên mức lãi suất kỳ hạn 12 tháng 6,8%/năm.

Vietcombank cũng giảm 0,4% kỳ hạn dưới 6 tháng. Cụ thể, tại kỳ hạn 1-2 tháng 4,1%/năm; 3 tháng 4,6%/năm; 12 tháng giữ nguyên 6,8%/năm.

Viettinbank giảm kỳ hạn 1-2 tháng 4,1%/năm; 3-5 tháng 4,6%/năm; và giữ nguyên 12 tháng 6,8%/năm.

Agribank duy trì biểu lãi suất kỳ hạn 1-2 tháng còn 3,4%/năm; 3-5 tháng 4,1%/năm, dẫn đầu mức lãi suất thấp nhất thị trường và trong nhóm Big 4. Ngân hàng giảm tiếp lãi suất các kỳ hạn dài lần đầu tiên trong tháng. Kỳ hạn 6 - 9 tháng giảm từ 6% về mức 5,7%/năm; kỳ hạn 12 tháng trở lên giảm từ 6,8%/năm về mức 6,3%/năm.

Sang tới nhóm tư nhân, các nhà băng đều có động thái điều chỉnh biểu lãi suất dưới 6 tháng còn 4,75%/năm theo quy định của Ngân hàng Nhà nước. Nhiều ngân hàng còn điều chỉnh giảm các kỳ hạn trên 6 tháng.

Ngân hàng OCB giảm lãi suất lần thứ 2 với mức giảm mạnh 0,5%. Tại kỳ hạn 6-9 tháng còn 7,4%/năm. Kỳ hạn 12-15 tháng còn 7,6%/năm. Các kỳ hạn từ 18 tháng trở lên được giảm 0,2% còn 7,4%/năm.

Tại VietA Bank, nhà băng này cũng giảm lần lãi suất lần thứ hai với mức giảm 0,2% các kỳ hạn 6 tháng trở lên. Lãi suất kỳ hạn 6-11 tháng còn 7,4%/năm, kỳ hạn 12-18 tháng 7,6%/năm. Riêng lãi suất kỳ hạn dưới 6 tháng được ngân hàng giảm về mức 4,6%/năm.

BacA Bank giảm 0,1% tiền gửi các kỳ hạn 6 tháng đến 15 tháng. Lãi suất huy động kỳ hạn 6-8 tháng tại ngân hàng này là 7,6%/năm. Kỳ hạn 9-11 tháng là 7,7%/năm; kỳ hạn 12 tháng là 7,8%/năm; kỳ hạn 13-15 tháng 7,85%/năm. Riêng tiền gửi các kỳ hạn 18 tháng trở lên điều chỉnh giảm 0,2 điểm phần trăm còn 7,9%/năm.

Trong khi đó, NamA Bank giảm từ 0,1-0,3% lãi suất các kỳ hạn từ 6 tháng trở lên. Kỳ hạn 6-9 tháng còn 7,6%/năm. Lãi suất huy động kỳ hạn 12-14 tháng giảm nhẹ 0,1%/năm còn 7,7%/năm. Mức giảm tương tự cũng đã đưa lãi suất tiền gửi các kỳ hạn 15 tháng trở lên về mức 7,5%/năm.

BaoViet Bank cũng giảm lãi suất lần thứ 2 trong tháng. Mức giảm cụ thể lên đến 0,5%. Cụ thể, lãi suất kỳ hạn 6 tháng còn 7%/năm; kỳ hạn 7-11 tháng còn 7,1%/năm.

PVCombank giảm mạnh 0,5 điểm phần trăm các kỳ hạn 6 tháng trở lên. Hiện biểu lãi suất huy động online của ngân hàng này chỉ còn 7%/năm cho tiền gửi kỳ hạn 6 tháng; 7,3%/năm cho kỳ hạn 7-8 tháng; 7,4%/năm cho kỳ hạn 9-10 tháng; 7,5%/năm kỳ hạn 11 tháng; 7,7%/năm kỳ hạn 12 tháng; và 7,8%/năm các kỳ hạn trên 12 tháng.

HDBank có lần thứ ba công bố giảm tiếp lãi suất huy động, với mức giảm 0,2 điểm phần trăm đối với tiền gửi một số kỳ hạn từ 6 tháng trở lên. Biểu lãi suất huy động online của HDBank cho thấy, lãi suất kỳ hạn 6 tháng còn 7,5%/năm; các kỳ hạn 7 - 11 tháng chỉ còn 6,9%/năm; kỳ hạn 12 - 13 tháng còn 7,5%/năm. Trong khi, kỳ hạn 18 tháng giữ nguyên 7,1%/năm.

TS. Vũ Tiến Lộc: Phải đẩy nhanh giải ngân

Tuy nhiên, theo các chuyên gia, ‘át chủ bài’ ở đây không phải là việc giảm lãi suất điều hành, bởi đây chưa phải là điều kiện đủ trong thời điểm hiện tại.

Trao đổi với báo chí bên hành lang Quốc hội, đại biểu Vũ Tiến Lộc (đoàn Hà Nội) đánh giá cao việc

Ngân hàng Nhà nước (NHNN) chỉ đạo các tổ chức tín dụng triệt để tiết giảm chi phí để giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp, người dân và nền kinh tế phục hồi sản xuất kinh doanh.

Theo VTC News dẫn lời ông Vũ Tiến Lộc cho biết việc NHNN tiếp tục giảm các mức lãi suất điều hành là “giải pháp linh hoạt, phù hợp” với điều kiện thị trường hiện nay để thực hiện mục tiêu giảm lãi suất cho vay nhằm hỗ trợ quá trình phục hồi tăng trưởng kinh tế theo chủ trương của Quốc hội và chỉ đạo của Chính phủ, Thủ tướng.

Qua đó NHNN tiếp tục định hướng giảm mặt bằng lãi suất cho vay thị trường, góp phần tháo gỡ khó khăn cho doanh nghiệp, người dân và nền kinh tế.

Ông Lộc nhấn mạnh, việc tiếp tục giảm lãi suất điều hành của NHNN khẳng định và xác lập xu hướng giảm lãi suất cho thị trường trong thời gian tới, qua đó định hướng tổ chức tín dụng mạnh dạn và quyết liệt hơn trong việc giảm lãi suất cho vay, đồng hành cùng doanh nghiệp và người dân, góp phần thúc đẩy tăng trưởng và phục hồi kinh tế.

Tuy nhiên, theo ĐBQH Vũ Tiến Lộc, trong lĩnh vực tín dụng hiện nay, ngoài việc giảm lãi suất thì tốc độ về thời gian giải ngân của các ngân hàng, giúp doanh nghiệp tiếp cận vốn cũng là yếu tố rất quan trọng, chứng tỏ chính sách được thực thi hiệu quả, hỗ trợ tích cực người dân và doanh nghiệp.

“Điều này có ý nghĩa quyết định đến hoạt động kinh doanh của doanh nghiệp. Nếu kéo dài quá trình giải ngân vay vốn thì có thể sẽ giết chết doanh nghiệp. Ngược lại, nếu triển khai nhanh, rút ngắn thời gian thì sẽ giúp doanh nghiệp tiếp cận vốn dễ hơn, có thể phục hồi sản xuất, kinh doanh nhanh hơn”, - ông Lộc thẳng thắn.

Áp lực sẽ tăng dần đối với tiền Đồng

Chuyên gia kinh tế, TS Nguyễn Minh Phong cho rằng, doanh nghiệp muốn tiếp cận vốn vay nhanh hay chậm phụ thuộc vào khả năng, tình hình tài chính của mỗi doanh nghiệp trong việc đảm bảo các yêu cầu cần thiết của mỗi ngân hàng.

Doanh nghiệp mong muốn tiếp cận được vốn vay một cách nhanh nhất, đó là mong mỏi rất chính đáng, nhưng phía ngân hàng cũng không thể có sự đột phá được mà phải nằm trong quy định về an toàn tín dụng.

Theo ông Phong, vấn đề quan trọng nhất với ngân hàng là phải hạ lãi suất, còn vấn đề quan trong nhất với doanh nghiệp là phải tìm mọi cách để đáp ứng yêu cầu của ngân hàng.

“Quan trọng nhất là phải giảm lãi suất cho vay, bởi thực tế đến thời điểm này, các ngân hàng chủ yếu giảm lãi suất huy động, còn lãi suất cho vay chưa giảm nhiều hoặc chưa giảm tương xứng với mức giảm lãi suất huy động”, - ông Phong lưu ý.

SSI Research cho rằng, việc giảm lãi suất điều hành không phải là điều kiện đủ để giảm mặt bằng lãi suất.

Đánh giá đây là động thái khá chủ động của NHNN trong bối cảnh kinh tế gặp nhiều khó khăn, cũng như là tín hiệu cho việc lãi suất thị trường cần phải điều chỉnh thêm từ mức hiện tại để có thể về vùng hợp lý, nhưng SSI cho rằng, việc giảm lãi suất điều hành không phải là phải là điều kiện đủ trong thời điểm hiện tại.

“Việc cải thiện đầu ra cho doanh nghiệp cũng như triển khai thực tế của các giải pháp từ Chính phủ sẽ có nhiều tác động hơn tới mặt bằng lãi suất cho vay trên thị trường”, - SSI Research chỉ rõ.

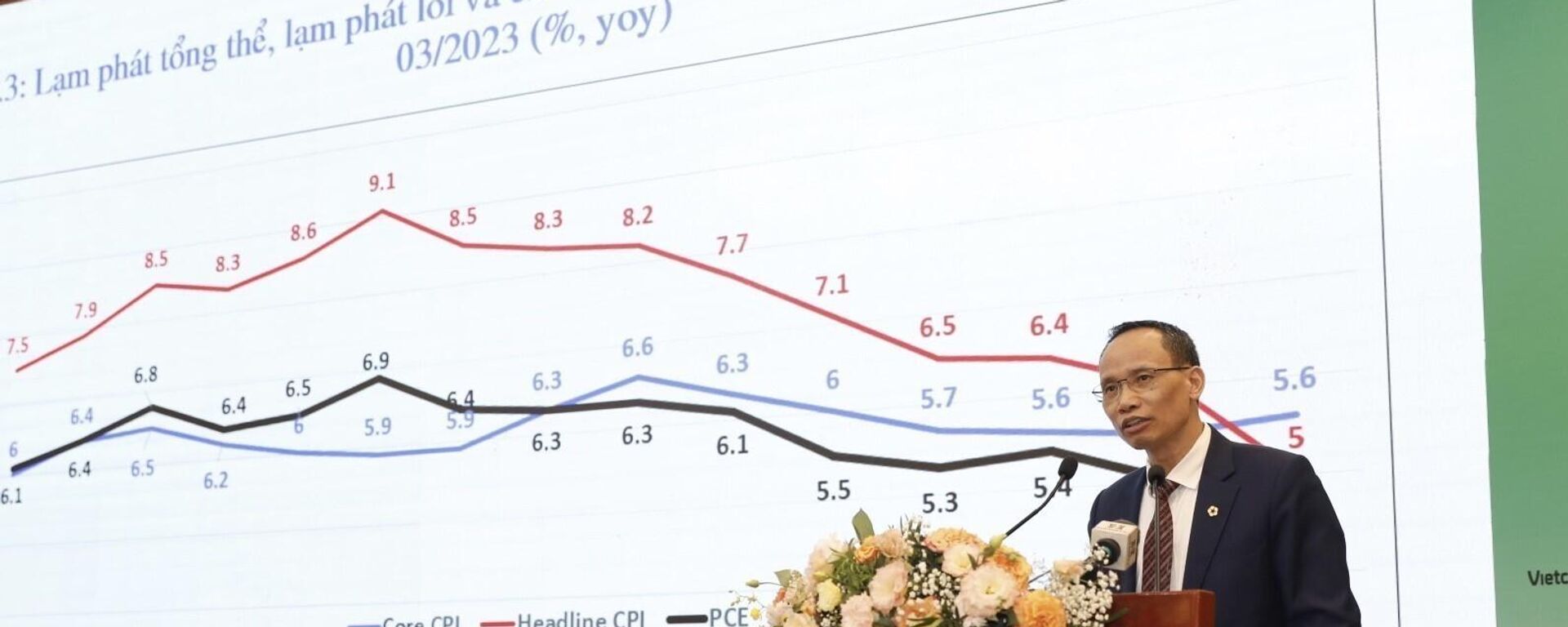

Nhóm phân tích cũng lưu ý, áp lực về tỷ giá cần phải được cân nhắc đến khi lộ trình thực hiện lãi suất của Fed vẫn chưa rõ ràng hay áp lực về lạm phát khi lạm phát cơ bản vẫn đang ở mức cao.

“Chúng tôi duy trì quan điểm cho rằng áp lực sẽ tăng dần đối với tiền Đồng trong thời gian tới nếu Fed tiếp tục tăng lãi suất và áp lực mang tính mùa vụ đến từ việc chuyển lợi nhuận về nước của các doanh nghiệp FDI”, - các chuyên gia của SSI nhận định.